文丨直通IPO 孙媛

民营肿瘤医院,又诞生了一个IPO。

1月9日,美中嘉和医学技术发展集团股份有限公司(简称:美中嘉和)登陆港交所,发行价为14.28港元,开盘价为9.8港元/股,直接破发,截至午间休市,股价为10.74港元/股,市值为76.93亿港元(约合70.78亿元)。

来源:百度股市通截图

作为国内的肿瘤医疗服务提供商,美中嘉和为癌症患者及第三方医疗机构提供服务。根据弗若斯特沙利文的调研报告,以自建和托管肿瘤医疗机构规模来看,美中嘉和是国内排行第二的私立肿瘤医疗集团,规模仅次于2020年赴港上市的国内第一大民营肿瘤医疗集团海吉亚医疗。

而今天,这家在中国肿瘤高端诊疗市场深耕十年的社会办医机构在三闯港交所后,终于跨过了这道IPO分水岭,但业绩连年亏损、开盘即破发的二级市场表现背后,或许更大的挑战还在后面。

“肿瘤民营第二”IPO,三年半累计亏损22亿元

美中嘉和系泰和诚医疗的子公司,其历史可追溯至2008年,前身为北京泰和诚医院管理有限公司,2015年正式更名为美中嘉和。

泰和诚医疗(Concord Medical)是亚洲规模最大、从业时间最长的医院专业投资服务商及肿瘤放射性治疗及影像诊断中心的网络运营商,长期专注于影像诊断、放射治疗以及肿瘤专科医院的投资运营和建设,于2009年在美国纽约证券交易所上市。

彼时Concord Medical在中国成立美中嘉和,为中国医院提供放疗与诊断设备管理服务。自2008年至2018年期间,公司逐渐发展医用设备、软件及相关服务,凭借通过提供管理及技术支持服务积累的宝贵行业专长及资源,通过收购、成立及运营自营医疗机构开展医院业务。

2014年,公司成立了第一家医疗机构大同医院,2019年初,公司推出CCS服务作为试点计划,逐步全面涵盖云平台医用设备、软件及相关服务的所有方面。

目前,美中嘉和凭藉MDT专科医生及以精准放疗为特色的诊疗能力,于整个护理过程中为肿瘤患者提供全方位肿瘤医疗服务,并为广泛的企业客户网络(主要是医院)提供肿瘤相关整合服务,主要包括销售及安装医用设备及软件、管理及技术支持以及经营租赁。

截至最后实际可行日期,公司于广州、上海及大同拥有六家运营中的自营医疗机构,包括两家肿瘤医院、三家门诊中心(或诊所)及一 家影像诊断中心及一家互联网医院,公司于上海在建一家自营肿瘤医院,并预期广州医院将于2024年开始运营其质子中心并提供质子治疗服务。

此外,公司已将线上线下的医疗资源整合入云平台,以提供多项云服务,以助力提升低线城市的肿瘤医疗质量,缓解国内主要医疗资源分布不均匀的状况。

于2020年、2021年、2022年以及截至2022年及2023年6月30日止六个月, 公司医用设备、软件及相关服务服务的企业客户分别达29家、88家、77家、42家及47家。截至2023年6月30日,美中嘉和以云平台服务、管理及技术支持以及经营租赁服务17家合作医院。

通过To C和To B两手抓,美中嘉和的收入过去三年呈现增长态势。

数据显示,2020年至2023年6月30日止六个月,其收入分别为1.66亿元、4.71亿元、4.72亿元、2.85亿元。据弗若斯特沙利文报告,按2022年的收入计,美中嘉和中国民营肿瘤医疗服务市场所占市场份额为0.5%。

但值得注意的是,由于美中嘉和还处于上升阶段,重大运营成本也导致亏损加大。

于2020年、2021年及2022年以及截至2023年6月30日止六个月,公司净亏损分别为5.91亿元、8.31亿元、6.37亿元及2.14亿元,经调整净亏损分别为3.19亿元、4.88亿元、4.71亿元及2.14亿元。

于2020年,公司录得毛利740万元,但是于2021年、2022年以及截至2022年及2023年6月30日止六个月,公司分别产生毛损0.47亿元、1.43亿元、0.86亿元及0.35亿元。

对此,美中嘉和表示,2022年毛损有所增加,主要原因为广州医院于2021年6月投入 运营于业绩爬坡阶段产生雇员福利开支、折旧及摊销以及药品、耗材及其他存货成本, 而2022年的收入不足以收回运营成本。

从新三板到港交所,5年估值涨4倍、中金“赚”3亿

美中嘉和入不敷出的业绩表现,加之此前谋求上市的急迫,都透露了对资金输血的极大需求。

而港交所并非美中嘉和第一次涉及资本市场。

早在2016年,公司就于新三板上市,但在新三板挂牌期间,美中嘉和市值一直偏低,直到2018年2月摘牌时,公司市值为13.22亿元。

当时新三板摘牌,美中嘉和就表示是根据本公司的业务发展计划,以及希望通过于联交所进行建议发售及上市而获得更多接触国际投资者及市场的机会,从而作出的商业及战略决策。

但是酝酿赴港上市的美中嘉和,率先开启的是一级市场“吸金”动作。

摘牌仅一个月,美中嘉和就完成A轮融资,中金佳泰、歌斐云诺、国富衡诚、庆源资产管理、丰川弘博、苏州觉普及盛山潓赢跑来“团购”,以15.0元/股对价共计投资15亿元,估值在一个月间实现2倍增长至40亿元。

这其中,中金佳泰挑大梁,投资9亿购入6000万股份。

随后2020年B轮融资中,中信兴业投资的全资附属公司宁波信钰以7亿元购入3889万股,每股对价为18元。2021年4亿元C轮融资中,嘉兴盛识、领複甲子、嘉兴乐澄、海南乾原、共青城金和也跑来押注。

于前面的资本团购相比,在2023年6月D轮融资中以3亿元购入2820万股的石药集团则“捡了便宜”,每股对价为10.64元,低于此前B轮融资的18元/股和C轮融资的21.27元/股对价。

5年来,在一级市场,美中嘉和共计融资29亿元,估值从新三板摘牌后的不到14亿元升至D轮后的72亿元,涨了4倍。

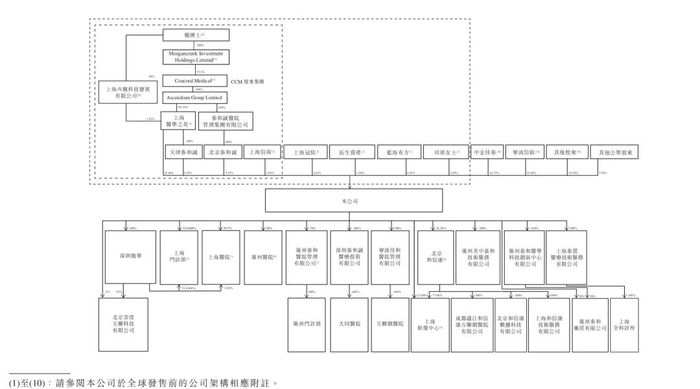

来源:美中嘉和招股书截图

在其上市后的股东架构中,一路带着美中嘉和“打怪升级”的公司董事长兼执行董事杨建宇博士,通过控制的泰和诚医疗(CCM)股东集团,及通过投票委托安排可行使的投票权,以及自2023年6月30日起一年内,将投票权委托于上海医学之星的蓝海有方持股0.93%、田原持股0.34%,最终控制上述股东合计47.32%的投票权。

IPO后,中金公司通过中金佳泰持股16.75%,中信股份通过宁波信钰持股10.86%,分别位列第一第二大机构股东。

按今日午间休市的市值70.78亿元计算,中金佳泰和宁波信钰的持股价值分别为11.96亿元、7.75亿元,相较投资本金9亿和7亿来看,分别“赚了”2.96亿元和0.75亿元。

来源:美中嘉和招股书截图

此次,美中嘉和三闯IPO成功,对于资本来说是退出的机会,对于美中嘉和,亦是现金流补血和新挑战的开始。

大型医院建设周期较长、资本投入较高,同时风险也较多。在招股书中,于2022年及截至2023年6月30日止六个月,美中嘉和分别录得经营现金流出净额为0.94亿元及1.3亿元,公司甚至表示可能无法在短时间内实现盈利。

这与海吉亚医疗相比,美中嘉和的成绩显然并不好看。

2020年至2022年,海吉亚的营收分别为14.02亿元、23.15亿元、31.96亿元;净利润分别为1.701亿元、4.415亿元、4.768亿元。且与今日美中嘉和的破发表现不同,海吉亚上市首日为高开,目前市值为200亿港元。

随着民营肿瘤医疗集团老大老二均赴港上市,同台竞技之下,成功扭亏为盈或将成为美中嘉和新征途的关键。

评论