文|猎云网 邵延港

自动驾驶赛道超级独角兽终于要IPO了。

3月26日,智能驾驶科技服务商地平线向港交所递交上市申请,正式启动港股IPO,高盛、 摩根士丹利和中信建投国际担任联席保荐人。

而最近几年,已经多次传出地平线要上市的消息。早在2021年6月,有消息称地平线将赴美上市,2022年8月,又有消息称地平线在考虑港股IPO。2023年底,地平线上市传闻又起,如今才终于尘埃落定。

地平线成立于2015年,彼时还是中国唯一一家做AI人工智能芯片的公司。地平线的成长,也可以看作是创始人余凯从科学家到创业者的转变。在2020年之前,自动驾驶的商业化一直进度缓慢,这也是地平线沉默的五年。

2021年之后,地平线终于看到曙光,其智能驾驶解决方案终于开始大规模量产,地平线也是首家前装量产的高级辅助驾驶和高阶自动驾驶解决方案的中国公司。仅在2023年,地平线获得了超过100款新车型定点,截至目前地平线处理硬件的累计交付量已超过500万。

根据灼识咨询的资料,按中国OEM的高级辅助驾驶解决方案装机量计算,地平线为中国本土OEM的第二大高级辅助驾驶解决方案提供商,2023年的市场份额为21.3%,也是中国前五大高级辅助驾驶和高阶自动驾驶解决方案提供商中唯一一家中国企业。

芯片、自动驾驶,每一个都具备超高的吸金属性。地平线最近三年的研发投入不断增长,仅去年一年的研发开支就接近24亿元。在对接资本历程中,地平线已经完成11轮融资,D轮融资后的估值超过87亿美元,坐实了行业超级独角兽的称号。

如今,地平线冲刺港股市场,能为自动驾驶产业提振多少士气呢?

“百度系”出身,科学家变身创业者

中国自动驾驶产业中,“百度系”一直是避不开的话题。离开百度创业的自动驾驶大佬几乎占据行业的大半江山,包括小马智行的彭军、文远知行的韩旭、千挂科技的陶吉、九识智能的孔旗、禾多科技的倪凯、云骥智行的王京傲等,以及地平线的创始团队余凯、黄畅。

2015年,余凯离开百度,决定投身自动驾驶创业。与其他自动驾驶创业者不同, 地平线并没有将注意力放在热门的自动驾驶全栈,而是瞄向了处理器,准备做中国第一家AI芯片公司。

一个做算法的去做芯片,总会让人觉得“不靠谱”。在招股书的介绍中,余凯为国际著名科学家,在计算器工程领域拥有约25年的研发经验,其已发表超过100篇论文,被引用达30000次以上。

从余凯的履历来看,他分别于1998年7月及2000年6月获得南京大学电子工程学士学位及硕士学位,并于2004年7月获得德国慕尼黑大学计算器科学博士学位。在德国和美国期间,不仅在西门子、美国NEC研究院等地担任研发部门的重要职位,还在斯坦福大学担任教师。

回国后,余凯加入百度(2012年4月至2015年6月),担任百度研究院副院长,参与了百度发起的中国第一个自动驾驶项目。这期间,余凯带领的团队在语音识别,计算机视觉,互联网广告,网页搜索排序等互联网核心业务上取得突破性进展,并因此创纪录地连续三次荣获百万美金“百度最高奖”。

这位极负声誉的行业大牛决定创业,自然吸引了不少人的关注。在地平线正式成立前,余凯对五源资本创始合伙人刘芹说,我们想做机器人时代的Intel,甚至是Intel加微软。最终,余凯从五源资本那里拿到了启动资金。

2015年7月,余凯、黄畅、陶斐雯与一群科学家和企业家正式创立地平线。公司正式成立后,余凯将地平线的商业化方向定在AIoT 和汽车两大业务上。成立第二年,地平线发布第一代BPU;又一年,地平线发布第一代处理硬件征程;而在三年后的2020年,地平线的征程二辅助驾驶解决方案才找到第一家客户进行量产首发。

余凯将创业的前五年,比作“镁光灯的边缘”。余凯曾说,这五年中有很多至暗时刻,像在一个黑暗的隧道里,一直走不到有光的地方。

就像黎明的曙光总会降临在地平线。余凯在这些年里也发现,只有将一个方向击穿,才有机会出头,于是地平线将重心放在乘用车的自动驾驶方向。这也算是余凯从科学家向创业者身份转变的重要标志。

2021年,地平线处理硬件交付量达到第一个100万,九个月后,达到第二个百万。第三个百万,又用了不到五个月时间。2023年,这个数据已经达到400万,现在已经突破500万。

招股书显示,地平线提供软硬一体的高级辅助驾驶和高阶自动驾驶解决方案,包括算法、处理硬件及整套开发工具。如今,地平线的软硬一体的解决方案已获得24家OEM(31个OEM品牌)采用,装备于超过230款车型。所有十大中国OEM均已选择其解决方案用于乘用车型的量产,仅在2023年,就获得了超过100款新车型定点。

地平线的商业化在自动驾驶领域完成闭环,余凯如今早已完成身份的蜕变。

8年融资11轮,估值超628亿

自动驾驶和芯片,是一条烧钱非常疯狂的赛道,地平线在这条路上曾经的5年沉默期,更需要资本的支持。

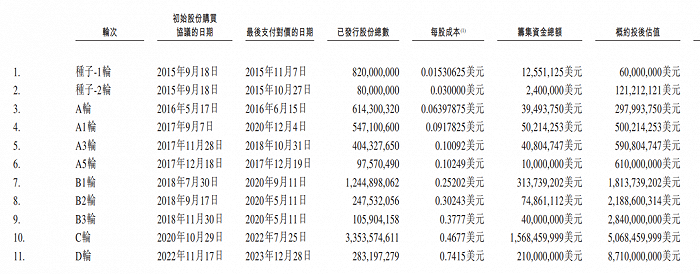

招股书显示,地平线自2015年9月至今,先后完成11轮融资,累计融资额达到23.63亿美元(约合人民币170.58亿元)。2023年底完成2.1亿美元D轮融资后的估值达到87.1亿美元(约合人民币628.74亿元),较首轮融资时的6000万美元的估值,已经增长了约145倍。

来源:招股书

从融资历程来看,地平线在2018年的B1轮融资时,估值突破10亿美元,跻身独角兽行列。2020年时,地平线完成15.68亿美元的C轮融资额,足以傲视群雄。

经过历轮融资,地平线背后站着一大圈实力雄厚的投资者,招股书中关于背后股东的名单就有四页多,其中包括大众、上汽、五源资本、高瓴、红杉、比亚迪、宁德时代、东风资产、奇瑞汽车、英特尔、SK海力士等诸多知名机构和企业的身影。

招股书显示,此次IPO前,余凯持有地平线约16.95%的股权,拥有55.95%的投票权。机构股东中,上汽持有10.02%的股份,为最大机构投资者。此外,作为地平线种子轮投资者的五源资本,其持股比例为6.33%,高瓴资本持股比例为4.46%。

而大众汽车的持股比例为2.64%,不过,大众与地平线此前合营成立了酷睿程,该公司从事研发、制造高阶自动驾驶应用软件及高阶自动驾驶系统,短期内,酷睿程的主要客户将为大众汽车。大众汽车和地平线分别于酷睿程持有60%及40%的股权。并且,在2022年11月,地平线与大众订立可转换借款协议,大众汽车向地平线提供8亿美元的可转换借款,为期三年,到期后,该部分借款将进一步转化为股份。

三年亏损超46亿,地平线账上还有110亿

伴随着地平线资本之路进化的,还有其商业化进展。

招股书显示,地平线提供一系列覆盖全场景的高级辅助驾驶和高阶自动驾驶解决方案组合,即Horizon Mono(主动安全高级辅助驾驶解决方案)、Horizon Pilot(高速自动领航NOA解决方案)及Horizon SuperDrive(高阶自动驾驶解决方案),以满足客户从主流高级辅助驾驶到高阶自动驾驶的不同需求。

目前,地平线的Horizon Mono及Horizon Pilot解决方案已成功通过验证、商业化及大规模部署,Horizon SuperDrive解决方案的OEM目前正在推进量产合作。

但凭借当前产品的商业化,地平线也已经打造了规模化的造血能力。招股书显示,2021年、2022年以及2023年,地平线分别实现营收4.67亿元、9.06亿元以及15.52亿元,近三年的复合增长率为82.3%;毛利分别为3.31亿元、6.28亿元以及10.94亿元;毛利率分别为70.9%、69.3%及70.5%。

地平线的商业化进展与汽车产业密不可分,地平线的绝大部分收入来自向OEM及一级汽车供货商销售高级辅助驾驶和高阶自动驾驶解决方案以及相应的授权及服务业务。招股书显示,2021年、2022年及2023年,地平线来自汽车解决方案产生的收入分别为4.10亿元、8.01亿元及14.7亿元,分别占收入总额的87.9%、88.5%及94.8%。

来源:招股书

值得注意的是,按装机量计算,在中国OEM高级辅助驾驶解决方案提供商中,地平线的市场份额由2022年的3.7%大幅增加至2023年的21.3%,成为最大的提供前装量产的高级辅助驾驶及高阶自动驾驶解决方案的中国厂商。

与此同时,地平线的亏损程度也不容乐观。2021年、2022年、2023年,地平线经调整亏损净额分别为11.03亿元、18.91亿元、16.35亿元。

巨大的研发投入是造成亏损的重要原因。2021年、2022年、2023年,地平线的研发开支分别为11.44亿元、18.80亿元、23.66亿元,地平线每年的营收还无法覆盖研发投入。

地平线此次IPO的募资用途中,基本是用于研发、营销等各种开支。招股书显示,截至2024年1月31日,地平线拥有现金及现金等价物103.07亿元及未动用银行贷款7.01亿元。

如今,黑芝麻智能、文远知行等企业也在加速上市进程,初步迈过商业化鸿沟的地平线,选择冲刺上市,又能否更顺利呢?

评论