文 | 独角金融 郑理

业绩下滑、“五洋债”案收顶格处罚、股权转让陷入僵局、上市长跑未果……近年来,“复星系”德邦证券麻烦不断。

而在近日,德邦证券又卷入股权高度分散的先河环保控制权归属大戏的泥潭,可谓是“一波未平,一波又起”。2024年,德邦证券的发展之路会顺利吗?

1 是否聘用德邦证券陷入“罗生门”

4月10日晚间,先河环保突发公告称,公司控股股东青岛清利的股东清能电、上海光和、中晖控股与山东微网于2024年1月签署的关于青岛清利至股权收购协议,于近日已经解除。与此同时,青岛清利上述三名股东转而与收购方姚国瑞签署协议,将青岛清利100%股权转予后者。

同时,持股6299万股(占比11.74%)的公司第一大股东李玉国拟将5566万股公司股份分两次转让给姚国瑞,且李玉国将与青岛清利继续保持一致行动,直至其向姚国瑞完成第二批标的股份转让过户。相关交易完成后,姚国瑞成为先河环保控股股东和实际控制人。

公告中,先河环保还称,姚国瑞已聘请德邦证券为此次收购公司控制权事项提供财务顾问服务。尴尬的是,这一公告竟然遭到“财务顾问”德邦证券的否认。

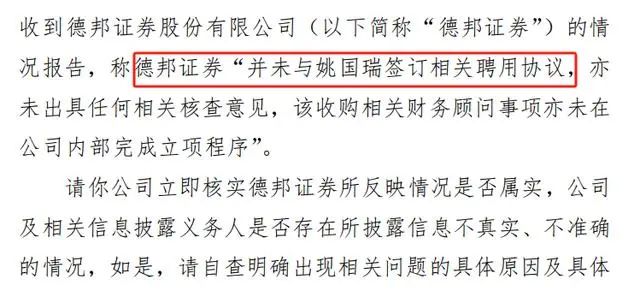

4月11日凌晨,德邦证券向深交所发送“情况报告”,称“未与姚国瑞签订相关聘用协议”,“未出具任何相关核查意见”,以及“未对该收购相关财务顾问事项在公司内部完成立项程序”。

对此,深交所“火速”出手,要求先河环保立即核实德邦证券所反映情况是否属实,是否存在所披露信息不真实、不准确等情况。

本是先河环保控股权的归属大戏,半路却出来了个“程咬金”,与姚国瑞签订聘用协议遭到否认,相关信息披露是否准确,还要等待各方的公开回应才能拨开迷雾。

德邦证券成立于2003年5月,于2015年完成股份制改造,是一家拥有证券业务全牌照的券商。目前,上海兴业投资发展有限公司(以下简称“上海兴业”)是德邦证券的第一大股东,持股比例为93.6295%,股权穿透后实际控制人是复星集团掌舵人郭广昌。

2 五洋债案6年余波未了,影响多大?

德邦证券,曾是债券市场中的一颗新星,2016年其债券承销金额为1123.36亿元,排名第14,较前一年上升12位;2017年再上新台阶,债券承销金额2672.40亿元,位列第4位,紧随中信、中信建投、招商之后。

作为一家小型券商,能够取得这样的成绩实属不易。不过,随着五洋案的爆发,曾经作为“王炸”的债券承销业务收入迅速萎缩。

2017年,“五洋债案”案发,五洋建设集团股份有限公司(以下简称“五洋建设”)两笔债券“15五洋债”“15五洋02”违约,涉及金额达13.6亿。2018年7月,证监会对五洋建设开出首张债券欺诈发行罚单,罚款金额达4140万元。

当年9月,因涉嫌在“五洋建设”债券承销过程中违反证券法律法规,浙江监管局对德邦证券发起立案调查。

卷入五洋债案后,被罚,还被立案调查,对业务的开展难免不受影响。

2018年德邦证券债券承销排名大幅下跌,当年债券承销金额下降近7成,为876.38亿元,排名第19位。2019年债券承销金额继续下滑221.12亿元,位列第31位。2020年虽然较前一年有所增长,规模为353.65亿元,但排名已经下跌至第44位。

一颗新星就这样陨落,但对德邦证券的处罚远未结束。

2019年11月,证监会对德邦证券下发行政处罚决定书。作为主承销商及受托管理人,德邦证券在五洋债项目中,存在三方面违法事实:一是未充分核查五洋建设应收账款问题,二是对于投资性房地产未充分履行核查程序,三是未将沈阳五洲投资性房地产出售问题写入核查意见。

德邦证券因此被证监会责令改正,给予警告,没收违法所得1857万元,并处以55万元罚款,合计罚没1912.44万元;而项目责任人周丞玮、曹榕被给予警告,并分别被处以25万元罚款,撤销证券从业资格。而这一处罚也是当时证监会的顶格处罚。

2021年1月,杭州中院就涉案金额达7.4亿元的“五洋债案”作出一审判决,判决结果在业内同样引起不小轰动。

判决中除发债主体“五洋建设”需承担赔偿责任外,另外与“五洋债”发行相关的中介机构(包括券商、律所、会计师事务所、评级机构等)也无一幸免。

其中,五洋建设实控人陈志樟、德邦证券、大信会计师事务所就五洋建设对原告合计4.94亿元的债务本息,承担连带赔偿责任,对五洋建设的第二项2.47亿元的债务承担连带赔偿责任。

作为当事方之一,德邦证券当年对履行自身的赔偿责任可以说是相对积极。

到2022年3月,在总计7.1亿元的总标的金额之下,二审判决承担100%连带责任的德邦证券支付了5.76亿元赔偿款,占总赔偿款的80%,第二批次的款项执行涉及总标的款3.9亿元,德邦证券支付了3.53亿元,占赔偿总额的90%。

但同等处罚的大信会计师事务所,合计支付了4500万元后声称无力偿款,承担10%连带责任的大公国际于支付了150万元后也声称已无能力偿款。

2022年6月底,德邦证券因追偿权纠纷,起诉了五洋建设陈志樟、大信会计、大公国际,该案件杭州中级人民法院开庭。因前期赔偿金额大大超出自身应当承担的份额,德邦证券要求向其他连带责任人追偿,累计金额3.15亿元。

对于德邦证券而言,3亿并非一笔小数目,而实际上,自2021年开始德邦证券已陷入亏损困境。

值得注意的是,在“五洋债案”中受到证监会行政处罚后,德邦证券也陆续收到了众多民事诉讼。

据裁判文书网,德邦证券作为当事人出现在396份公开文书中,其中有154篇明确涉及“五洋债”。单是由最高法院签署的裁判文书,在2021年和2022年期间就有26份。

债券承销业务的下滑,也影响了营收和净利润。2017年,德邦证券的营收为18.9亿元,排名44位,自2018年以来,德邦证券营业收入便不断下滑,2018年至2022年营收分别为15.37亿元、14.16亿元、14.04亿元、13.19亿元、10.07亿元。

净利润方面,2018年可以说是断崖式下跌,从2017年的5.66亿元至2018年的2.61亿元,跌幅达53.89%。之后便大幅缩水,2021年净利润首次亏损出现负值,为-4.58亿元。

2022年扭亏为盈后,据2023年中报,上半年净利润为-0.74亿元,再次由正转负。

3 人员流失、部门架构“大动刀”

早在2007年,德邦证券就开启了IPO计划。彼时,德邦证券时任董事长方加春公开表示,“会在2007年全力推进工作,早日实现成功上市”。但上市进程一直颇为坎坷。

2017年4月,德邦证券与海通证券签署上市辅导协议,开启了登陆A股市场的进程。然而,2021年7月,上海监管局却披露公告称,因德邦证券决定终止原定的股票发行上市计划,经德邦证券与海通证券友好协商,双方一致同意终止关于德邦证券首次公开发行股票并上市的辅导。

业绩之外,德邦证券的人才流失也不少。

Choice数据显示,截至2023年年末,德邦证券从业人数为1507人,而目前,最新数据为1370人,出现了一定程度的下滑。

近日,德邦证券又传出频繁裁员降薪的消息,近日,界面新闻从知情人士处获悉,德邦证券多条业务线管理人员调整,涉及投行业务、财富管理、研究所等。从2023年1月开始,德邦证券研究所副所长兼大消费组组长花小伟入职上海证券,履新研究所所长;同年8月,首席技术官(CTO)兼科技中心、信息技术部总经理李宁,转至华福证券担任首席信息官;投行业务方面,德邦证券投行管理总部董事总经理兼联席总经理刘平离任,已履新国金证券投行业务十四部总经理。财富管理业务方面,德邦证券科技中心董事总经理陈炎离任,下一站为复星集团,担任投融资数智化分委会执行主任、数智化创新部总经理。此外,德邦证券互联网财富部负责人王剑离职;德邦证券原分管财富管理的副总裁顾勇加盟华安证券,担任公司副总裁;同年12月,首席经济学家芦哲加盟方正证券任首席经济学家、副所长,负责宏观研究。

元气大伤,各条线高管上任后,德邦证券如何走出业绩阴影?评论区聊聊吧。

评论