文 | 独角金融 郑理

又见华泰柏瑞基金管理有限公司(下称“华泰柏瑞基金”)明星基金经理清仓式卸任!上一次是副总经理李晓西,这一次,轮到了“老将”牛勇。

8月3日,华泰柏瑞连发6份基金经理变更公告显示,基金经理牛勇管理的6只基金由陆从珍、王林军、赵楠、李飞、谭笑接任。离任在管基金后,牛勇转任其他工作岗位说明显示“继续担任私募资产管理计划投资经理”。

20年从业经历中,牛勇有着14年的基金管理经验和金牛奖得主。从历史收益率看,牛勇曾在华安基金任职经理期间的业绩非常优秀,期间最佳回报为90.11%。2018年进入华泰柏瑞基金后,最初的三年凭借在新能源、医药和消费领域的布局取得了优秀的成绩。但近三年任职的产品收益均为“绿色”,业绩跑输沪深300。

图源:wind

当新任基金经理接管牛勇曾管理的基金后,又能否改变业绩不佳的困境?

01 14年“老将”清仓式卸任,一年间管理规模缩水超46%

资料显示,牛勇最初曾在泰康人寿从事研究工作,2008年5月加入华安基金,2010年开始在华安基金任职基金经理,管理指数增强型产品,并在2016年6月起任华安基金指数与量化投资事业部助理总监。

2018年1月,牛勇从华安基金离职,同年5月进入华泰柏瑞基金后开始担任基金经理。截至离任全部管理的公募产品前,牛勇担任基金经理时间超过14年。

先目睹牛勇在华泰柏瑞管理的基金收益。

图源:wind

Wind数据显示,牛勇管理的6只基金中,仅1只产品回报为正。回报最差的是华泰柏瑞远见智选A,近三年总回报亏损67.18%,低于沪深300的-32.13%,在同类2047只产品排在第2036位。

牛通在管期间其余4只亏损的产品分别是,华泰柏瑞盛世中国、华泰柏瑞成长智选A、华泰柏瑞聚优智选一年持有A、华泰柏瑞低碳经济智选A,华泰柏瑞盛世中国亏损低于10%,为-6.01%,其余3只任职回报亏损均超50%,分别为-54.01%、-57.19%、-57.63%。

离任前,仅华泰柏瑞基本面智选回报为正。

图源:Wind金融终端

从牛勇管理的产品规模看,截至2024年6月末,其管理的基金规模22.81亿元,一年之间减少46.29%。

为什么“老将”管理不好基金?这似乎与牛勇重仓的股票趋同、且频繁换股有关。

以华泰柏瑞远见智选混合为例。独角金融梳理发现,二季度,该产品重仓的个股分别为徐工机械、巨子生物、江苏吴中、天 科技、东芯股份、中金黄金、中广核电力、协鑫科技、立讯精密、泰格医药。

图源:天天基金网

而在一季度,该产品重仓前十大股票分别是长安汽车、东华测试、泰格医药 、金斯瑞生物科技、名臣健康、天 科技、纽威数控、凌云股份、泸州老窖、巨子生物。从两个季度所持重仓股票看,仅3只个股在两个季度连续持有。类似的频繁换股,在其他季度里也有所体现。

如果换股后能使业绩和规模增长,对基金公司和基民来说自然是好事。但频繁的换股,换来的是业绩的持续亏损、规模的持续下降。

华泰柏瑞远见智选成立于2021年7月27日,成立后的第一年,华泰柏瑞远见智选却亏损了8822万元,2022年亏损5.91亿元,2023年亏损3.63亿元,2024年一、二季度亏损3.43亿元,三年时间合计亏损13.85亿元。

成立时,华泰柏瑞远见智选募集资金41.35亿元,可以说是一只“爆款基金”。遗憾的是,产品成立于市场顶部,导致成立后规模持续下降。截至2024年上半年,华泰柏瑞基本面智选合计规模仅剩下9.07亿元,较成立时相比,三年规模缩水幅度达78.07%。

截至2024年8月7日,华泰柏瑞远见智选A、C份额的单位净值分别仅为0.3282元/份和0.3242元/份,被市场戏称为“三毛基金”。

此前,牛勇在华安基金任职时管理过7只基金,6只基金任职回报正收益,其中,管理华安沪深300指数分级B2年多时间,任职回报达149.9%。

02 一手培养的“老将”,今何在?

华泰柏瑞基金2004年11月18日成立,是公募基金中成立时间较早的一家中外合资基金管理公司,由华泰证券(601688.SH)和柏瑞投资分别持股49%,苏州新区高新技术产业股份有限公司持股2%。

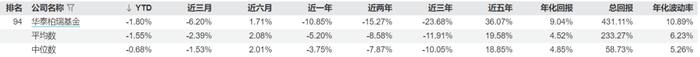

走过19年风风雨雨,最近三年成绩却不尽人意——据wind数据,华泰柏瑞近一年业绩为-10.85%,行业平均数为-5.2%;近2年整体收益为-15.27%,行业平均数为-8.58%,近3年整体收益为-23.68%,低于行业的平均数-11.91%。

图源:wind

尽管业绩没跟上“脚步”,不过管理的公募规模提升幅度较大。据wind数据,截至2024年上半年,华泰柏瑞旗下总计156只公募基金(只算初始基金),管理的基金规模4759.64亿元,一年时间,规模增长1457.86亿元。

华泰柏瑞基金的权益类产品规模占比较多,其中,股票型基金规模2648.51亿元,占比55.6%;货币型基金规模1007亿元,占比21.16%。

据Wind数据,华泰柏瑞旗下有31只(只算初始基金)规模不足5000万元的基金。其中,9只基金成立以来的累计跌幅超过20%。

2023年,华泰柏瑞基金一手培养起来的2名老将,陆续离开了。其中,2023年6月9日,累计任职时间超过9年的张慧,一口气卸任了在管的7只产品。张慧是华泰柏瑞权益团队的领军人物,任期内最佳基金回报为336.71%,这也是他所管理的华泰柏瑞创新升级A所创下的辉煌成绩。

另一名“老将”董元星,2023年4月因个人原因离职,当年5月跳槽到中信保诚基金担任总经理。董元星2012年8月加入华泰柏瑞,并担任固收部总监。2013年10月起,他担任华泰柏瑞稳健收益债券基金经理,2014年2月出任总经理助理,2015年12月至离职前,一直担任公司副总经理。

据《成都商报》旗下新媒体“红星资本局”报道,在董元星带领下,华泰柏瑞基金的固收管理规模从2012年末的不到40亿元,增长至1228.55亿元,并涌现出包括董辰在内的新一代“固收+”明星基金经理。

继前两位明星经理离职后,今年又有两位明星“老将”清仓式卸任。

除了牛勇外,2024年7月11日,华泰柏瑞基金副总经理李晓西同样卸任所有在管基金。资料显示,李晓西曾在养老金巨头信安环球投资担任股票董事总经理兼基金经理,服务客户包括主权基金、央行、国际组织、政府养老金、保险公司和跨国企业等。

2018年,李晓西加入华泰柏瑞基金,作为华尔街的精英,华泰柏瑞基金对他也十分器重,他在加入的当年,就任职公司副总经理。

李晓西擅长偏股类基金,偏好科技、消费、医药等行业。2020年2月,李晓西被任命为华泰柏瑞价值增长混合的基金经理,当年年底时,这只基金A类份额的复权单位净值一度达到10.27元,成功跻身“10倍基俱乐部”。同时,作为爆款产品的基金经理,李晓西也作为华泰柏瑞的明星基金经理重点宣传。不过这几年,李晓西管理的产品业绩大起大落。

与牛勇管理的产品业绩相似,李晓西卸任时在管的3只基金收益率均为负数,其中华泰柏瑞质量领先混合和华泰柏瑞质量精选混合的亏损幅度均超过45%。

不仅是华泰柏瑞基金经理选择离任或卸任,离职潮和限薪传闻成为2024年上半年公募机构的两大新闻。Wind数据显示,2024年上半年,165名公募基金经理切换平台,选择离任,创下近9年来同期数量之最。

在公募产品业绩普遍下跌、管理费率下调后,基金经理考核压力增加,明星基金经理的天价薪酬时代已经过去。当一些公募机构退薪事件发生后,部分基金经理选择离职,也有基金经理卸任部分产品,为自己“减负”。限薪后也有基金经理公奔私。

离开泓德基金一年半后,8月7日,邬传雁明确“奔私”、创办私募。深圳市一诺私募证券基金管理有限公司(以下简称:深圳一诺)由邬传雁、北京一若科技合伙企业(有限合伙)分别持股80%、20%。作为实控人,邬传雁还担任公司法定代表人、总经理。

往年公奔私的基金经理中,比较知名的如董承非、周应波、林森、雷鸣、林鹏、韩冬等,2023年还有周心鹏、童卓、李振兴、陈东王超等基金经理都备案了私募公司。

03 40位基金经理能否保持规模再上新台阶?

在牛勇不再担任公募基金经理后,其管理的产品由基金经理陆从珍、王林军、赵楠、李飞、谭笑接任。5位基金经理中,仅陆从珍在华泰柏瑞担任基金经理时间超过四年,其余4位刚满一年。

5位基金经理在管的产品均为权益类基金,业绩表现普遍为亏损状态。

其他基金经理中,方纬任职基金经理超过9年,曾在华泰柏瑞一度和张慧齐名,但是他一度离开公司,跳槽到富国基金,却未做出亮眼的成绩,又在2022年7月回到华泰柏瑞,但业绩已经远远不及当年。目前管理的4只产品,任职回报最佳的是华泰柏瑞锦瑞债券E,但收益率也是为负值。

“金牛名将”、“消费女神”沈雪峰,目前任职时间超过11年,目前管理基金资产规模25.91亿元,曾管理的华泰柏瑞价值增长混合A,任职回报157.92%。但今年以来在管4只产品,近一年收益全部为负。

资金风险偏好下降,固收增强策略产品受到市场资金及投资者的追捧,固收团队多位百亿基金经理,比如何子建、罗远航、郑青,近一年收益多数为正。

在2023年12月底的海通证券固定收益类资产业绩和评分排行榜中,华泰柏瑞固收类产品近两年业绩取得了靠前的排名——全市场排名29/152。

或许,已经在固收领域深耕多年的华泰柏瑞,也摸索出了自己丰富的投资经验,但业绩靠后的权益类基金,下半年又能否走出“迷雾”?评论区聊聊吧。

评论