文 | 债市观察 李非林

华晨债违约余波仍未消!国开证券一则公告牵出其六年前承销的一只债券涉诉纠纷。

8月28日,国开证券发布公告,称收到应诉通知,杭州量瀛私募基金管理有限公司(简称“量瀛私募”)向最高人民法院(简称:“最高院”)提起再审申请,除华晨汽车集团控股有限公司(简称“华晨集团”)外,另外将国开证券在内4家中介机构列上了被告席。

量瀛私募要求该五家公司对“18华汽债01”承担证券虚假陈述连带赔偿责任,涉案标的1.02亿元。

图源:公告

事实上,此前已有华晨集团的债券投资人,私募投资机构如聚润(北京)资本管理有限公司(简称“聚润资本”)以证券虚假陈述为由向招商证券、中天证券、国开证券、亚太会所、观韬律所、大公国际共6家中介机构提起诉讼。

作为中介机构,券商公司在债券承销中本应勤勉尽责,做好风控管理。但却因“看门人”责任受到质疑而站在被告席。现如今华晨集团债券“爆雷”已经过去近4年,和其债券违约相关的纠纷又何时才能结束呢?

01、受华晨债牵连,国开证券接连被起诉

据国开证券公告显示,关于“18华汽债01”的虚假陈述连带责任纠纷,已经经历了两次审理,一审、二审法院均驳回了量瀛私募的诉讼请求,并且二审已经生效。

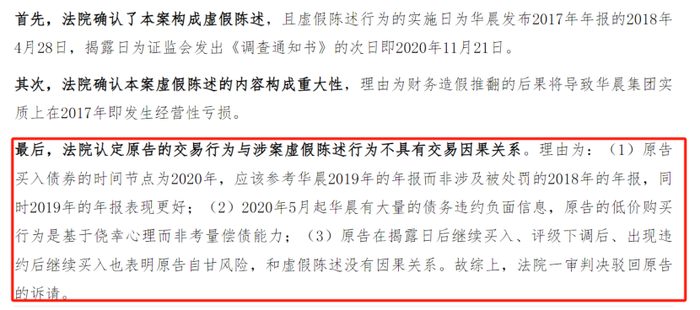

据专业从事金融纠纷争议解决的律师团队“集煜诉讼支持中心”公开引用此案一审判决结果来看,法院确认了该案构成虚假陈述,不过原告的交易行为与涉案虚假陈述行为不具有交易因果关系。

理由是量瀛私募买入债券的时间节点是2020年,2020年5月起华晨集团发生大量债务违约,量瀛私募的低价购买行为是基于侥幸心理而非考量偿债能力,在2020年证监会对华晨集团发布《调查通知书》揭露其涉嫌存在虚假陈述行为、华晨债评级下调、出现违约后,量瀛私募仍然继续买入也表明其自甘风险,所以和虚假陈述没有因果关系。因此一审法院驳回了量瀛私募的诉求。

图源:集煜诉讼支持中心公众号

此外,二审法院也驳回了量瀛私募的诉讼请求。不过,量瀛私募并不认同法院的判决,而是向最高院提起了再审。诉求是申请撤销原二审生效判决,并要求国开证券等相关公司承担连带赔偿责任,涉案标的则从一审的1.29亿元减少至1.02亿元。

国开证券表示,公司财务状况稳健,所有债务均按时还本付息,上述诉讼事项对公司生产经营、财务状况及偿债能力无重大影响。

事实上这并非国开证券首次因华晨债案卷入诉讼纠纷。

债市观察注意到,中国邮政储蓄曾于2023年11月因“18华汽债03”将国开证券等中介机构起诉,案由也是证券虚假陈述连带赔偿责任,涉及标的2.8亿元。

图源:公告

此外,据“界面新闻”报道,早在2021年7月,聚润资本就向北京金融法院诉与“H17华汽5”相关的6家中介机构虚假陈述,国开证券也在其中。

据公开信息,“H17华汽5”华晨集团2017年10月23日发行的私募债,发行规模为10亿元,票面年利率为5.3%,发行价格为每张100元,期限3年。

2020年10-12月,聚润资本作为私募投资机构对该债券进行了买入、卖出交易。但在聚润资本交易“H17华汽5”期间,2020年10月23日,该债券出现违约。

值得注意的是,“H17华汽5”也是华晨集团第一只违约债券,随后华晨集团其余存续14只债券全部违约,合计违约金额177.52亿元。

聚润资本称,其在“H17华汽5”交易中产生卖出损失15.88万元,持有损失76.21万元。而其遭受的投资损失与华晨集团的虚假陈述行为之间具有因果关系。国开证券等中介机构均应对“H17华汽5”的信披真实性、准确性、完整性负责。

作为承销中介机构,承销债券出现违约,在什么情况下需要承担责任?

上海汉联律师事务所宋一欣律师称,如果法院认为承销中介机构存在虚假陈述,则应当承担连带责任,否则不承担连带责任。对于投资者因所购买的债券涉嫌欺诈发行,而导致投资损失的因果认定方面,宋一欣律师称,简单说需要投资者存在损失,违法者存在虚假陈述,而两者存在因果联系。如果发债公司年报涉及虚假陈述而被揭露后,投资者依然选择购买该公司债券,而后续债券产生违约,投资者如果遭遇损失,就不能要求(公司和中介机构)赔偿。

02、因债券自营业务违规被采取监管措施

除牵扯在华晨债相关纠纷多年外,国开证券还曾因债券自营业务违规被监管处罚。

2023年9月22日,中国证监会官网披露了一则处罚信息。

罚单显示,国开证券在开展债券自营业务中存在以下几个问题:一是公司交易对手白名单管理流于形式;二是存在未在衡泰系统正确录入真实交易对手的情况,风险管控不到位;三是交易询价留痕不完整,对交易询价记录的合规检查不到位。

因此,北京监管局对国开证券采取责令增加内部合规检查次数的监管措施。

无独有偶,国开证券在2023年4月还因作为华钰矿业可转债项目的保荐人被西藏证监局采取了监管谈话的处罚措施。原因主要是其在2018年至2019年7月保荐工作中对主要客户背景调查、访谈程序、函证程序控制等方面出现问题。

2023年6月,国开证券被调出券商“白名单”,证监会发布的31家证券公司"白名单"中,有包括国开证券在内4家券商不符合白名单标准。

据了解,证券公司白名单制度,是证监会为了压实证券公司内控合规主体责任而建立的。

据“时代财经”援引中国城市发展研究院农文旅产业振兴研究院常务副院长袁帅的观点称,被调出白名单意味着这4家券商的业务、管理、风控等方面存在较大问题,需要加强整改。同时,被调出白名单也会影响其形象和信誉度,对后期业务开展存在不同程度的影响。

03、债券承销份额创新高

国开证券成立于2003年12月29日,是经国家开发银行收购原航空证券全部股权并增资更名而来的证券公司。2016年12月15日,国开证券通过增资扩股方式引入中广核资本控股有限公司和湖北省交通投资集团有限公司两家战略投资者,注册资本由此增加至92.125亿元。

国开证券包含的业务范围广泛,包括但不限于证券经纪、证券投资咨询、财务顾问、证券承销与保荐、证券资产管理、融资融券等。

在2021年中国证券公司50强排名中,国开证券位列第34位。

据国开证券2022年年报,当年营收为16.47亿元,同比增长54.13%,净利润为5.01亿元,同比增长124.12%。营业收入增长的的主要原因则是当年度实施战略定位调整,完成处置其持有的国开泰富基金股权,相关长期股权投资收益同比增加。

与2022年业绩快速增长相比较,国开证券2023年的业绩则出现两极反转。

2023年,国开证券营业收入为9.55亿元,同比下降 41.96%,净利润为4.11亿元,同比下降17.9%。

营收中,证券投资、资管、证券经纪、投行业务均出现不同程度下滑,其中证券投资业务下滑幅度较大,同比下降40.47%。

对于券商投行业务、经纪业务表现欠佳,开源证券研报曾指出,投行业务收缩源于2023年全市场ipo规模和单数同比下降,再融资规模收缩。经纪业务收缩则源于2023年市场交投量低迷。

方正证券则称,投资业务是券商2023年四季度业绩的核心支撑,同环比均有改善。然而从国开证券的投资业务来看,并没有为其业绩带来助益。

不过,国开证券2023年债券承销成绩表现亮眼。全年份额为3619.41亿元,创历史新高,市场排名第11。

在2023年年报中,国开证券提到,其承销了中核工业集团、中国中铁、晋能控股装备制造、成都先进制造产业投资等科技创新专项公司债,还承销了多家金融机构绿债,并推动乌鲁木齐昆仑环保集团绿色公司债、长沙轨道交通绿色碳中和债、中核汇能绿色可续期公司债等项目落地,并获评中债登2023年度“优秀债券承销机构”。

华晨债“爆雷”已经过去将近4年,目前华晨集团重整已经进入执行阶段,而和华晨债相关的证券虚假陈述纠纷还未完结。国开证券作为部分华晨债的承销机构,牵扯的案子也有多起,中介机构承销的债券出现违约时,投资者应该要求其承担连带责任吗?你有何看法?欢迎评论区留言讨论。

评论