记者 |

2021年是资管新规过渡期的收官之年,对于券商资管公司而言也是充满挑战的一年,行业内公司的业绩情况究竟如何?

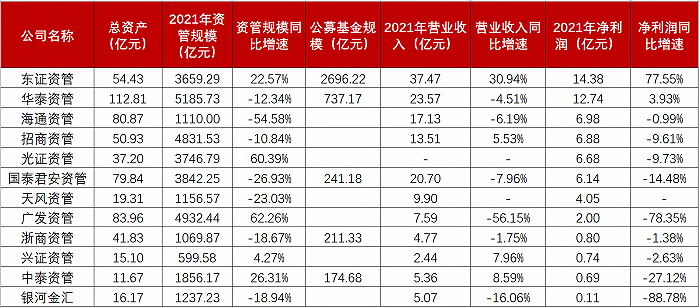

界面新闻记者整理上市券商披露的2021年年度报告发现,目前已有东证资管、华泰资管、海通资管等12家券商资管子公司披露了年度数据,头部机构集中度持续提高,“马太效应”日益明显。

资管规模:华泰资管5000亿领衔,公募化改造、绿色金融现亮点

首先从公司的资本实力来看,华泰资管总资产为112.81亿元,位居行业首位。海通资管、广发资管总资产均超80亿元。相比之下,兴证资管、中泰资管、银河金汇较为落后,总资产仅有十多亿元,华泰资管和中泰资管两家首尾公司更是十倍的距离。

强大的资本实力给足了资管子公司“底气”。从资管规模来看,华泰资管同样居首,为5185.73亿元,招商资管、广发资管资管规模同样接近5000亿元,东证资管、光证资管、国泰君安资管均超3600亿元。

但从资管规模同比增速来看,差异却十分明显。光证资管、广发资管同比大增60%,持有公募牌照的东证资管、中泰资管规模增速均超20%,兴证资管也微增4.27%。

除此之外,另外7家公司资管规模出现不同程度的下滑。海通资管下滑尤为明显,2021年资管规模同比减少54.58%,国泰君安资管、天风资管同比减少20%以上。

公募业务的发展同样值得关注。12家券商资管公司中,东证资管、华泰资管、国泰君安资管、浙商资管、中泰资管5家拥有公募牌照,公募基金规模分别为2696.22亿元、737.17亿元、241.18亿元、211.33亿元、174.68亿元。

其中,2021年可以说是国泰君安资管的公募“元年”,去年4月,国泰君安资管收到中国证监会换发的经营证券期货业务许可证,成为三年多来首家获批公募业务许可的券商资管公司。国泰君安年报显示,全年新发行公募产品6只,募集资金规模超65亿元,产品涵盖指数增强、债券型、混合型、FOF 等多个类别。

此外,浙商资管发起成立了全国首批、浙江首单基础设施公募 REITs——杭徽高速公募 REITs 基金。

大集合公募化改造方面,国泰君安资管累计共有10只大集合进行公募改造,海通资管12只大集合产品已取得证监会批复,其中9只产品已完成公募化改造,光证资管全年累计14只大集合产品已获监管批复,广发资管宣布大集合产品已全部完成整改,银河金汇也表示在资管新规过渡期结束前,公司全面达成大集合公募化改造工作,产品改造基本完成。

值得注意的是,为响应“双碳”目标,华泰资管、银河金汇纷纷践行绿色金融。华泰资管专项资产管理业务推出多单碳中和 ABS 项目,助力低碳节能生态体系建设,银河金汇多只节能减排主题股票质押项目和支持区域重大发展战略资产证券化业务落地或获得交易所无异议函。

经营业绩:东证资管位居榜首

落实到公司业绩上,有人欢喜有人愁。

东证资管营收、净利润两大业绩指标均位列第一,并且实现了大幅增长。2021年实现营业收入37.47亿元,同比增长30.94%;净利润14.38亿元,同比增长77.55%,成功赶超华泰资管。

华泰资管位列第二,营收减少净利润却实现微增。2021年实现营业收入23.57亿元,同比减少4.51%;净利润12.74亿元,同比增长3.93%。

另外,国泰君安资管营收超20亿元,海通资管、招商资管营收均超10亿元,这3家公司和光证资管的净利润均超6亿元。

天风资管2020年8月成立,当年历时5个月赚取营业收入3564万元和净利润1315万元,2021年业绩猛增,分别实现营业收入9.90亿元,净利润4.05亿元。

另一方面,业务转型的压力在广发资管、银河金汇的身上展现了出来。广发资管2021年实现营业收入7.59亿元,同比减少56.15%;净利润2.00亿元,同比减少78.35%。

广发证券相关人士称:“的确是有比较大幅的下降,主要因为客户结构的调整,之前更多的是普通投资者,慢慢转型为机构投资者更多,费率也有所调整,所以会有一个通过量增进而带动收入利润增长的过程。”

银河金汇2021年实现营业收入5.07亿元,同比减少16.06%;净利润0.11亿元,排名垫底,同比减少88.78%。

另外,招商资管、兴证资管、中泰资管都表现为增收不增利,净利润分别同比减少9.61%、2.63%、27.12%。

展望2022年:居民财富管理进入黄金发展期

展望2022年业务发展方向,公募业务的拓展和对居民财富管理的看好是业内多家公司的共同想法,强化投研、科技赋能、丰富产品线、拓展内外部渠道均不可或缺。

广发证券表示,近年来,在居民财富不断增长且财富管理诉求不断增强的基础上,监管部门开启了自上而下的顶层设计,从投顾业务试点到资管机构壮大再到投资标的丰富,推动着我国财富管理进入黄金发展期。随着房住不炒、资管新规等政策的持续落地,居民财富的储值方式正由投资性房地产和保本理财向标准化和净值型的金融资产转变,2021 年市场股基成交额创历史新高。大财富管理赛道的发展为证券公司的资产管理、代销金融产品、买方投顾、公募基金管理等业务发展提供了新机遇。证券公司将发挥使命,在居民财富端做好财富管理、资产管理,服务共同富裕,实现居民资产的保值增值。

在公募业务上,光证资管表示,将持续推进公募化转型,推进公募资管资格申请。强化渠道建设,深挖协同潜力,加强投研建设,在渠道、系统、产品等方面为公募化转型做好准备,以优秀投资业绩打造光证资管品牌。

兴证资管表示,将继续以“固收+”业务为核心,以投研能力为引擎,以产品为载体,贴近市场和客户需求,不断提升客户服务水平,重点推进大集合公募化产品的发行和持续营销,拓展客户群体、做大产品规模,构建和丰富多层次、立体化、面向未来的产品线,打造兴证资管品牌影响力。

与此同时,权益产品的打造和投研体系的强大也是关注重点。

东证资管表示,面对未来 5-10 年资本市场大发展,居民财富管理需求爆发的历史机遇,公司将结合市场环境和自身资源禀赋,坚持打造“专业投研+专业服务”双轮驱动的核心竞争力,夯实品牌形象,发挥品牌优势,并围绕三个方面继续发展:一是持续以投研为核心,努力打造专业、多元、高度融合的投研一体化平台;二是围绕主动投资管理能力发展业务,拓展产品矩阵;三是在建设专业服务体系的基础上,实现与投资管理能力匹配的资金多元化。

华泰资管表示,将继续依托全业务链资源,聚焦科技赋能,以数字化转型牵引业务体系的重塑和管理流程的再造,健全贯穿全业务链的风控体系,不断优化基于战略导向的业务布局,以投资研究为引领,打造专业化、工业化、系统化的投研能力。大力拓展内外部渠道,完善客户分层分级服务体系,不断优化产品管理机制,丰富多元产品体系,持续巩固市场影响力和品牌知名度。

中泰资管表示,将继续坚持“以权益业务为引领,公募与私募业务齐头并进”的战略目标,充分发挥市场化机制优势,积聚优秀专业人才,发挥自身禀赋特点,积极寻找市场机会,为各类投资者提供差异化专业理财服务。

银河金汇表示,将继续以支持国家战略、服务实体经济为引领,依托集团资源优势,持续深化“三大能力”建设,严格落实资管新规要求,打造专业化投研团队,巩固传统固收优势,做大做强产品体系,赋能资管业务高质量发展。同时,做好内外协同和客户服务,发挥银河金汇传统禀赋优势,打造正向循环的金融生态圈。

浙商资管表示,公司将坚定“打造权益特色的行业一流资产管理公司”发展定位,持续走精品化、特色化发展之路,进一步提升大类资产配置能力,成为产品线齐全、具备特色竞争优势的行业一流财富产品提供商。

评论