记者|梁怡

近日,潍柴动力(02338.HK,000338.SZ)分拆潍柴雷沃(全称:潍柴雷沃智慧农业科技股份有限公司)创业板上市获得受理。潍柴雷沃拟豪募50亿元。

潍柴雷沃之前主营业务包括农业装备业务、工程机械业务和三轮车辆业务,其中工程机械业务和三轮车辆业务已经剥离。目前公司主要从事农业装备的研发、生产和销售,并致力于为客户提供智慧农业耕、种、管、收、烘储全程机械化及系统服务方案。

目前,潍柴雷沃的收入规模已经突破百亿元,然而扣除非经常性损益后净利润不到10亿元,但公司现金流良好。截至2022年9月末,公司账面资金十分宽裕,达到96亿元。招股书显示公司报告期内还累计分红了近17亿元。因此,公司拟豪募50亿是否有必要,其中10亿元用于补流是否合理?

潍柴动力分拆上市

潍柴雷沃成立时名为“山东福田重工股份有限公司”,由河北宣工、潍坊投资、青特集团、潍柴动力、中信车桥共同出资3.5亿元成立。

招股书显示,期间潍柴雷沃历经多次股权转让,而潍柴动力主要于2022年拿下潍柴雷沃的控制权。

2021年7月,潍柴动力以9.68亿元的价格受让阿波斯科技持有的潍柴雷沃46,683.84万股份(占比38.62%),以1729.82万元的价格受让青特集团持有的潍柴雷沃840万股份(占比0.69%),收购完成后潍柴动力持股比例为39.31%。后在2022年6月,潍柴动力以现金15.84亿元收购潍柴集团持有的潍柴雷沃274,401,120股股份(占比22.69%)。之后,潍柴动力持股潍柴雷沃比例达到62%,潍柴集团持股37.31%,剩余0.69%由中信机电持有。

同年8月,在潍柴雷沃存续的基础上,分立出新设的启星机械及五星车辆公司。分立前潍柴雷沃注册资本为120,909.60万元,分立后存续潍柴雷沃的注册资本为112,909.60万元,启星机械的注册资本为5000万元,五星车辆公司的注册资本为3000万元。分立后三家公司股东与分立前潍柴雷沃各股东持股比例相同。另外,公司还更名为“潍柴雷沃智慧农业科技股份有限公司。

值得注意的是,原潍柴雷沃的三轮车辆业务由五星车辆公司全部承接,而五星车辆公司需取得经营三轮车辆业务所需的企业准入及产品公告准入资质。截至本招股说明书签署日,该等资质尚在办理过程中,在五星车辆公司该等资质取得前的过渡期内,仍需以公司的名义对外经营三轮车辆业务。另外启星机械承接与潍柴雷沃主营业务无关的业务或拟剥离的资产。

上市前夕即2022年11月,潍柴雷沃还引入了战略投资者,与央企乡村投资基金、鲁信智农、中民创新、垦拓基金、无锡锦秋、欠发达地区发展基金组成的联合购买体签署《产权交易合同》,前述联合购买体以9.1亿元受让潍柴集团持有的10,885万股股份,持股比例为9.5%,对应公司估值约96亿元。

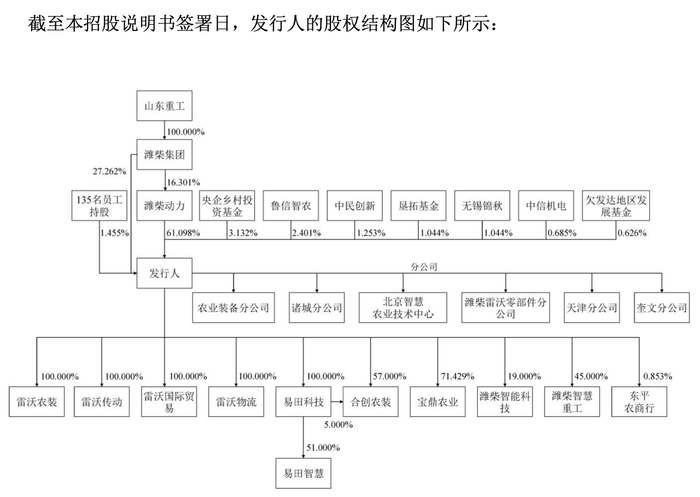

IPO前,控股股东潍柴动力直接持有公司61.098%的股份,潍柴集团持有潍柴动力16.301%的股份,山东重工通过潍柴动力、潍柴集团合计控制公司88.36%的股份,为公司实际控制人。

据了解,除公司外,潍柴动力主营业务主要涉及三大板块:动力总成(发动机、变速箱、车桥、液压)、整车整机、智能物流板块,主要产品包括全系列发动机、变速箱、车桥、液压产品、重型汽车、叉车、供应链解决方案、燃料电池系统及零部件、汽车电子及零部件等。

界面新闻记者注意到,为避免同业竞争,潍柴动力下属企业雷沃北大荒已停止对外销售拖拉机整机,另外潍柴雷沃与山东重工下属的山推股份、山推机械及山重建机等公司重叠的工程机械业务也在2021年12月底剥离。

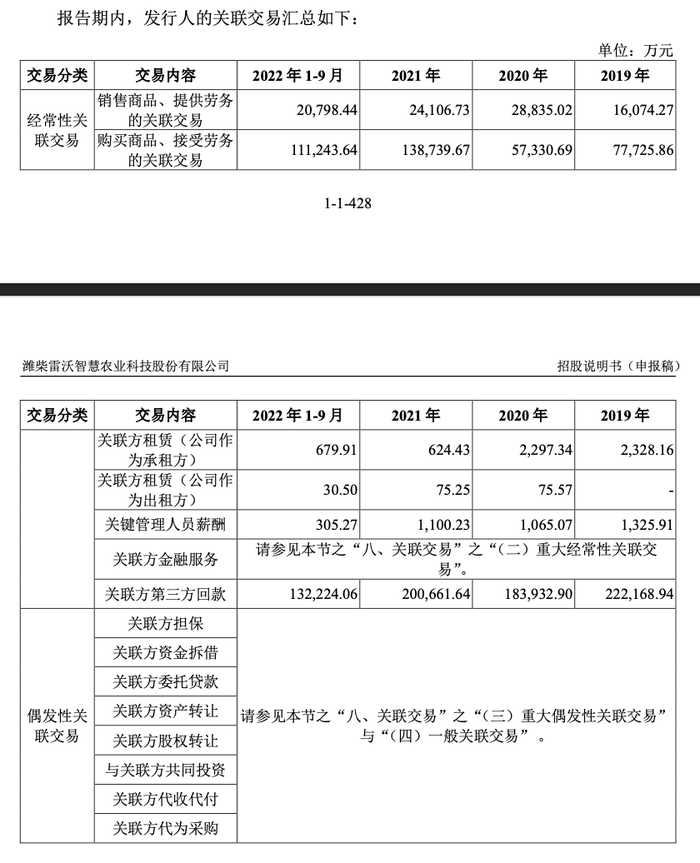

另外,报告期内潍柴雷沃还存在大量的关联交易,其中公司的重大经常性关联销售金额占营业收入的比例分别为1.19%、2.02%、1.39%和1.40%,重大经常性关联采购金额占采购总金额的比例分别为7.60%、4.98%、8.64%和10.48%。对此,潍柴雷沃也相应说明了关联销售、采购的交易背景、合理性及必要性、公允性。

潍柴动力方面也表示,分拆上市有利于潍柴动力突出主业、增强独立性,本次分拆后,潍柴动力与潍柴雷沃均符合中国证监会、证券交易所关于同业竞争、关联交易的监管要求。

收入破100亿元但利润不足10亿

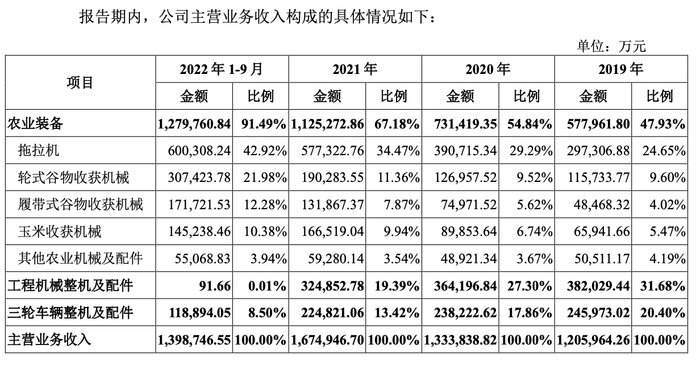

报告期内(2019年-2021年以及2022年1-9月),潍柴雷沃的营业收入稳步增长,分别为124.35亿元、136.54亿元、172.16亿元和141.71亿元。其中农业装备占据半壁江山,并在2021年已经突破了百亿元,而工程机械业务和三轮车辆业务已在报告期内剥离。

据悉,目前全球农业机械行业形成了约翰迪尔、凯斯纽荷兰、久保田等国际化农机巨头规模化竞争和中小企业细分市场竞争的格局。国内主要农业机械企业包括一拖股份、沃得农机、中联重科、新研股份、星光农机等。根据中国农业机械工业协会统计数据,作为潍柴雷沃核心业务的拖拉机和收获机械市占率位居行业翘楚。

然而百亿收入规模后,潍柴雷沃的利润未突破20亿元。报告期内公司的归母净利润分别为-4.79亿元、0.81亿元、12.31亿元、7.09亿元,扣除非经常性损益后更低,分别为-5.50亿元、0.30亿元、4.92亿元、6.35亿。其中2021年主要受非流动资产处置收益6.49亿元影响。

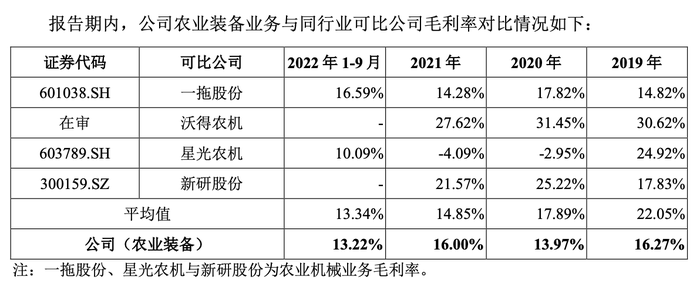

从盈利水平来看,报告期内潍柴雷沃的主营业务毛利率分别为12.44%、12.36%、12.36%、12.71%,其中农业装备的毛利率分别为16.27%、13.97%、16.00%、13.22%。

相比之下,报告期内潍柴雷沃的农业装备业务的毛利率低于一拖股份、沃德农机,公司解释称,“一拖股份主营产品为拖拉机及柴油机,其主要原材料发动机自产率高,降低了拖拉机单位成本,使得毛利率偏高;沃得农机生产用原材料中,除发动机、轮胎、履带外购外,其他零部件自制率较高,整机成本较低,且其主营产品结构中联合收割机占比超过70%,该类产品毛利率较高。而公司原材料主要依赖外部采购,自制率相对较低,整机成本较高,因此毛利率相对较低。

此外,界面新闻记者注意到,潍柴雷沃还提示了行业政策调整的风险。自2022年12月1日起,所有生产、进口和销售的560kW以下非道路移动机械及其装用的柴油机应符合国四排放标准,原鉴定合格的国三产品不得将所获证书用于申请购机补贴、政府采购和技术推广等相关活动,农机械产品的排放标准由国三升级为国四。

拟豪募50亿元

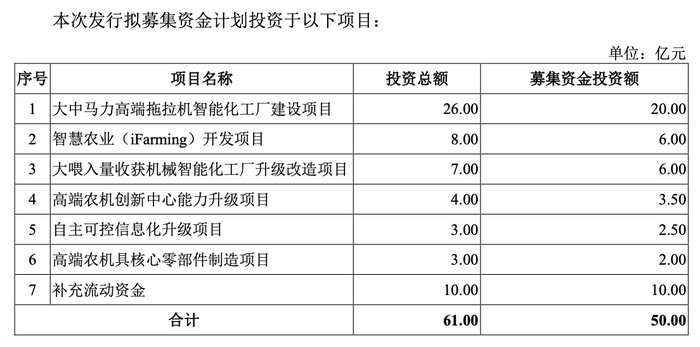

本次IPO,潍柴雷沃拟豪募50亿元,其中10亿元用于补流是否合理?

目前潍柴雷沃账上存在大笔资金。2021年底公司货币资金为46.35亿元,而到了2022年9月末,公司货币资金达到96.79亿元,其中受限资金14.01亿元,交易性金融资产为5.01亿元,公司并无有息负债。

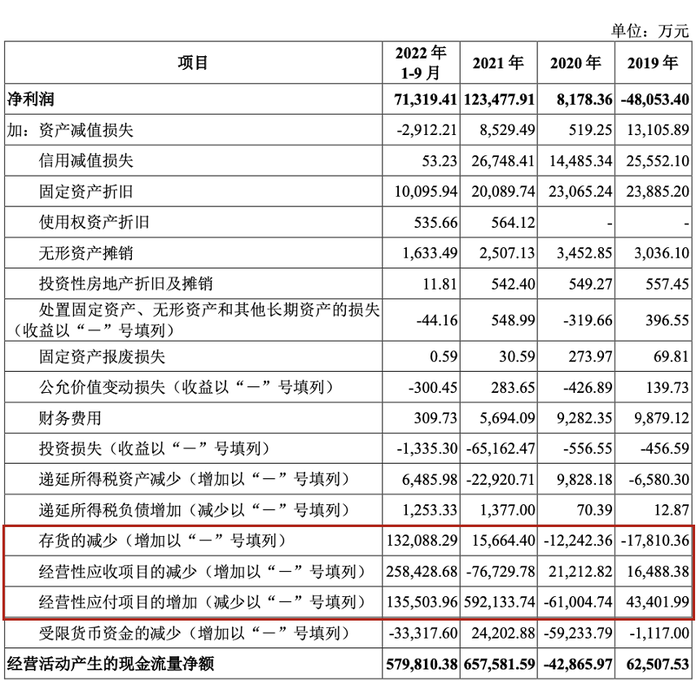

尽管利润率不高,但公司“有钱”主要与创现能力强有关。报告期内,公司经营活动产生的现金流净额分别为6.25亿元、-4.29亿元、65.76亿元以及57.98亿元,其中2021年现金流净额大幅增长,2022年前三季度仍然维持。

可以看到,公司当期经营活动产生的现金流量净额与净利润的差额主要系存货、经营性应收项目、经营性应付项目增减变动所致。其中2021年现金净流入在于经营性应付项目激增了59.21亿元,当年末应付票据、应付账款分别达到58.64亿元、40.66亿元,占流动负债的比例分别为43.02%、29.83%,而2020年末两者分别为15.8亿元、35.37亿元,占比分别为13.29%、29.77% 。

对此,潍柴雷沃解释,2021年应付票据激增271.24%,主要系当年公司调整对供应商付款方式,由现汇支付为主调整为6个月银行承兑汇票支付为主。同时,公司也提到,“由于公司对供应商采用较为严格的货款结算方式,存在一定的账期及票据期限,使得应付款项期末余额较高”。

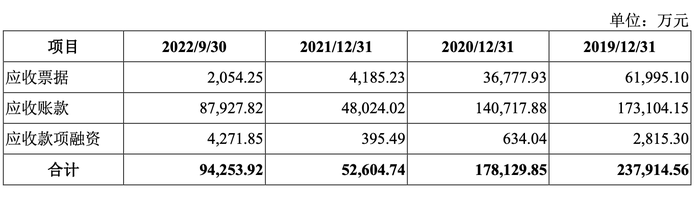

反观应收项目,2021年潍柴雷沃应收票据、应收账款分别为0.42亿元、4.8亿元,较2019年、2020年大幅下滑。根据招股书中的解释,2021年末,公司应收票据、应收账款金额大幅下降,均系当年12月份剥离雷沃工程机械所致,另外应收账款减少还受到农业装备板块应收账款回款良好的影响,一是2020年公司被纳入潍柴集团体系内,公司加强内部管理,将应收账款清收时间与个人绩效挂钩;二是公司商务政策中货款管理政策执行比较严格,要求年底前实销的车辆全部回款;此外公司采用了部分融资租赁信用回款模式。

具体来看,公司通过给予经销商一定折让比例等方式鼓励经销商全款提货,对于非全款订单,公司要求经销商每年6月30日前需付清70%的货款、每年12月31日前需付清100%的货款,使得每年年末应收账款余额较低。

换句话说,潍柴雷沃在产业链上是非常有话语权的。

另外,潍柴雷沃报告期内存在大额分红。2021年、2022年公司分别以前一年度利润分配7.8亿元、5.4亿元,且2022年12月再度分红4.21亿元,合计17.41亿元。

现金流充沛,大手笔分红的潍柴雷沃,真有必要大额募资吗?

评论